L’année 2022 est marquée par une baisse historique des marchés obligataires avec une chute de plus de 20%. Ce déclin s’explique principalement par la hausse des taux des banques centrales notamment de la FED (Etats-Unis) ainsi qu’un risque de récession économique. Cette mesure initialement vouée à freiner l’inflation a alors entrainé un nouveau krach obligataire.

Pourquoi parle-t-on de krach obligataire ?

La hausse des taux directeurs a eu un impact direct sur la valeur des obligations et notamment sur le prix des emprunts d’Etat sur le marché secondaire.

En effet, à titre d’exemple, la référence “USA 10Y” (10 ans américain) est passée de 1,54% le 03/01/2022 à 4,14% le 09/11/2022.

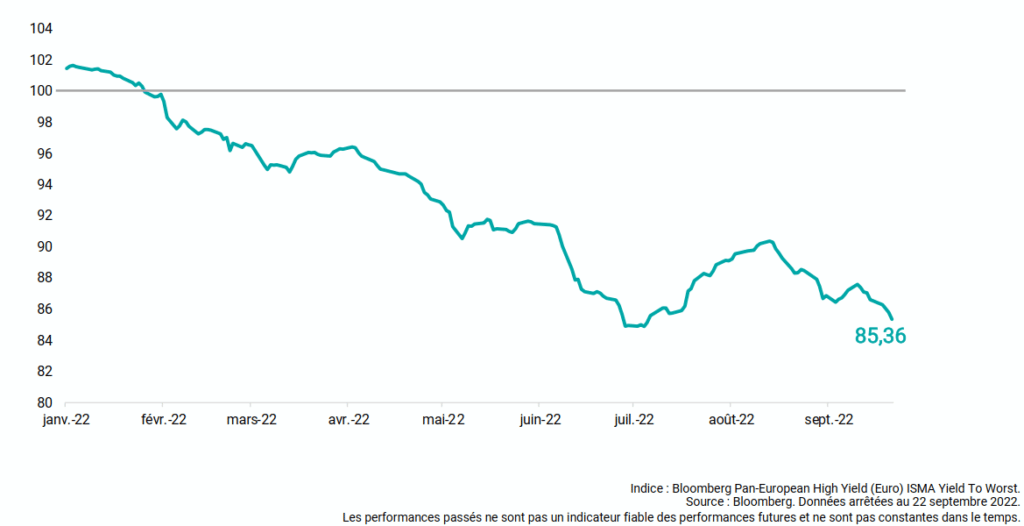

Cet écart de taux constitue une opportunité d’investissement due à une décote importante comme le montre le graphique ci-dessous.

Désormais, les investisseurs trouvent également sur le marché des nouvelles émissions au primaire à des taux de rendement plus intéressants qu’en début d’année.

Cette opportunité peut se matérialiser pour les investisseurs sous la forme de fonds obligataires datés.

Qu’est-ce qu’un fonds daté et en quoi est-ce intéressant ?

Un fonds daté est un ensemble d’obligations dont l’échéance est déterminée préalablement à l’acquisition. Les obligations le constituant sont diversifiées selon leur rendement, leur risque, le secteur d’activité des émetteurs, leur devise…

Cette diversification va permettre de limiter les risques et l’impact de défaut d’entreprise sur le portefeuille tout en proposant un rendement plus intéressant qu’une obligation classique.

Deux types de fonds datés sont actuellement disponibles :

- Des fonds primaires qui auront la propriété d’avoir des rendements vus à la hausse en adéquation avec l’augmentation des taux.

- Des fonds secondaires qui, faute de rendement attractif, verront leur prix diminué pour s’adapter au marché.

Le principal avantage des fonds datés repose sur sa visibilité. Le rendement potentiel est déterminé avant l’acquisition et surtout la durée maximale est fixe. L’acheteur peut alors se projeter sur son investissement en ayant une idée en tête de sa plus-value finale.

De plus, les sociétés de gestion de fonds suivent activement le cours des obligations et peuvent se permettre certains arbitrages en fonction de leurs anticipations.

En revanche, cette prédictibilité est à remettre en perspective avec le risque de défaut des entreprises, en effet les fonds datés ne garantissent pas la restitution du capital ni le versement des coupons si une des entreprises venait à faire faillite. Ainsi, ce risque varie en même temps que le marché et n’est pas prévisible. Par exemple, lors de la crise de 2008, le taux de défaut des obligations spéculatives était de 14% tandis qu’il tourne autour de 2% à 3% en période plus calme.

Pour illustrer nos propos, nous vous avons sélectionné 3 exemples de fonds datés

Keren Recovery 2027 – KEREN Finance a lancé son 4ème fonds obligataire daté le 7 octobre 2022 et propose un rendement annuel cible de 8,90% brut pour un niveau de risque de 4/7. Axé sur la stratégie du recovery et du portage, le nombre de ligne est de 43 et la notation moyenne B+. Le portefeuille est composé à 100% d’obligations d’entreprises européennes (pas de risque de change). L’échéance du fonds est le 31 décembre 2027.

Tailor Crédit 2028 – TAILOR annonce une performance annuelle de 6% net de frais avec un niveau de risque de 4/7. Le fonds mettra l’accent sur la diversification avec une sélection de plus de 200 obligations avec un cœur de portefeuille positionné sur la notation BB (52%). Il est composé d’obligations d’entreprises internationales avec une couverture du risque de change. L’échéance du fonds est le 15 décembre 2028.

SLF (Lux) Bond High Yield Opportunity 2026 – SWISSLIFE propose un fonds obligataire daté créé le 16 juillet 2020. La performance annuelle nette de frais de gestion est de 8,71% (au 04/10/2022) grâce à la décote de sa valeur d’origine avec un niveau de risque de 4/7. La composition du portefeuille est de 169 lignes avec une notation moyenne B+ et une concentration sur les obligations d’entreprises européennes (85%). Le risque de change est couvert. L’échéance du fonds est le 30 juin 2026.

| Keren Recovery 2027 | Tailor Crédit 2028 | SLF (Lux) Bond High Yield Opportunity 2026 | |

| Code ISIN | FR001400BZF3 | FR001400BW13 | LU2182441571 |

| Performance annuelle brute espérée (Octobre 2022) | 8,90% | 6% | 8,71% |

| Frais de gestion maximum | 0,6% | 0,8% | 1% |

| Durée | 5 ans | 6 ans | 4 ans |

| Niveau de risque | 4/7 | 4/7 | 4/7 |