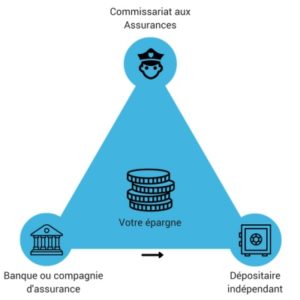

Le triangle de sécurité

Le Luxembourg offre une protection et une sécurité unique en Europe avec une séparation légale et physique entre les avoirs des souscripteurs et la compagnie d’assurance. La réglementation du Grand Duché impose la signature d’un convention tripartite de la part de l’assuré entre la banque dépositaire, la compagnie d’assurance et l’autorité de contrôle des assurances au Luxembourg (Commissariat aux assurances).

Le cloisonnement des actifs est contrôlé chaque trimestre par le Commissariat aux Assurances. En cas de défaillance de l’assureur, l’autorité de contrôle peut bloquer les comptes pour protéger les droits des souscripteurs.

Par ailleurs, les souscripteurs disposent également d’un super privilège qui leur octroie la qualité de créanciers privilégiés de 1er rang de la compagnie d’assurances sur la masse des actifs représentatifs des provisions techniques. Ce privilège du souscripteur, qui prime sur tous les autres créanciers, quels qu’ils soient, doit permettre aux clients de récupérer en priorité les créances relatives à l’exécution de leurs contrats d’assurance en cas de défaillance de la compagnie d’assurances.

Liberté d’investissement

Vous avez la possibilité de souscrire selon la devise de votre choix (Dollar, Livre Sterling, Yen, Franc Suisse, Euro…) mais également en termes de valorisation des OPCVM externes.

Un autre attrait majeur, celui de pouvoir investir sur des placements / unités de compte conçus sur mesure et à votre demande que ce soit en obligations, actions cotées ou non (titres vifs ou « private equity »), indices, en immobilier à travers des OPCI voire de titres de SCI.

Les Fonds Internes Dédiés, particularité luxembourgeoise, offrent la possibilité notamment à travers des produits structurés sur mesure de concevoir des allocations exclusives inédites en France. Actuellement, ces fonds dédiés sont accessibles dès 200 000€ ou 250 000€ d’épargne selon les compagnies. Plus le montant des avoirs à placer est important, plus les possibilités d’accès à des univers de diversification sont larges.

Neutralité fiscale

Un souscripteur non résident au Luxembourg ne supporte, en l’état actuel des textes, aucune imposition luxembourgeoise, ni sur les primes, ni sur les plus-values lors de rachats, ni sur le versement de prestations en cas de décès de l’assuré.

Le souscripteur ou le cas échéant, le bénéficiaire en cas de décès, doit s’en tenir aux règles fiscales d’application dans le pays où il est imposable.

Vous souhaitez en savoir plus ?

Le premier entretien dit de « découverte patrimoniale » est toujours gratuit. N’hésitez pas, contactez-nous.